덴티움은 임플란트와 치과기기 판매를 통해 꾸준히 성장해 왔습니다. 23일과 24일에도 성장세가 이어질 것으로 보여 주가는 꾸준히 상승할 것으로 예상된다. 다만, 영업이익 증가와 맞물려 주가가 오르고 배당금이 거의 전무한 상황에서 매출 비중이 높은 중국 수출에 주목해야 한다. 중국 경기 회복이 예상보다 더디다면 덴티움 주가는 흔들릴 수밖에 없다.

안정적이고 안정적인 Dentium 재무제표

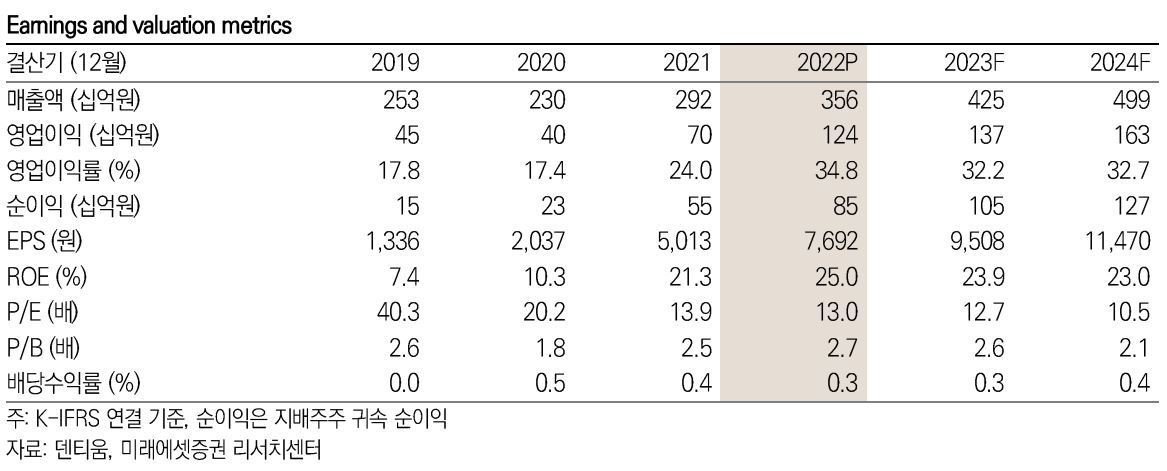

덴티움의 재무제표를 보면 안정적인 매출과 영업이익을 달성하고 있음을 알 수 있다. 영업이익률도 기존 추정치인 20%에서 30%를 상회하며 2022년까지 양호한 영업이익률을 보일 것으로 예상된다. 덴티움의 시가총액은 1조 3,390억원, 발행주식수는 약 1,100만주, 배당률은 1% 미만으로 거의 존재하지 않는 수준이다.

2021년 실적이 늘어나면 EPS는 올라가고 PER은 13정도로 떨어질 것이다. 2023년과 2024년에도 영업이익과 당기순이익 모두 성장세를 이어갈 전망이어서 안정적인 ROE와 PER이 기대된다. 외국인 지분율은 27%로 외국인 투자가 일부 있다.

덴티움의 현재 상황. 중국 판매 부진, 유럽 판매 호조

덴티움의 매출 구조를 보면 4Q22 국내 매출은 182억원(-4.3% yoy), 해외 매출은 758억원(+1.0% yoy)으로 높은 해외 매출 비중을 보이고 있다. 중국 매출(420억원 YoY -21%)은 코로나19 봉쇄로 부진했으나 러시아(124억원)를 중심으로 한 유럽(224억원, +69% YoY) 매출이 호조를 보이며 컨센서스를 달성했다. 영업이익(320억원) )을 약간 상회할 수 있다.

중국과 러시아를 중심으로 한 매출 성장은 아직 초기 단계에 불과하다. 경쟁사에 비해 대리점 간접 판매 비중이 높은 점을 감안할 때 중국의 VBP 도입은 ASP 하락폭이 예상보다 작을 것으로 예상된다. 전체 매출의 50~60%를 차지하는 중국 매출은 22년 3분기 한 자릿수 성장률로 둔화되고 22년 4분기에는 마이너스 성장을 기록했지만, 이는 딜러들의 재고 조정과 일선 병원의 수요 지연 때문이었습니다. 중국의 봉쇄 강화와 VBP 시행에 따른 Run-up에 대한 근본적인 우려로 인해 해석을 확장할 필요는 없습니다.

VBP = 의약품 및 고품질 의료 소모품(임플란트 포함)의 중앙 구매

ASP = 평균판매가격

덴티움 주가 이력, 수익 성장이 있는 상승 추세 차트

덴티움을 보면 2020년 코로나 이후에도 꾸준히 성장세를 이어가는 상승세 그래프를 볼 수 있다. 전형적인 실적 상승과 함께 주가도 꾸준히 상승했음을 알 수 있다.

덴티움의 현재 사업은 임플란트와 의료기기인데 임플란트가 주 매출 구조이고 수출 의존도가 높아 수출 실적이 주가에 연동된다고 할 수 있다. 현재 PER은 13배 수준으로 과거 5년간 평균 16배, 22배보다 낮아 저평가 상태다. 현재의 내년 예상 영업이익을 감안하면 135,000원까지는 무난히 오를 수 있고, 업계 평균 PER을 감안하면 15만~16만 원까지는 충분히 올라갈 여지가 있어 보인다.

하지만 유일한 변수는 중국이다. 중국에서의 매출 회복은 동사의 고성장이 중국 치과 신규 개원을 중심으로 한 패키지 판매에 힘입어 회복될 전망이다. 유럽, 중동, 아시아 등 다른 국가로 판매를 확대할 계획이지만 중국 판매 비중이 가장 높아 면밀히 살펴볼 필요가 있다.